天风证券:牛市若出现小平台 如何应对?

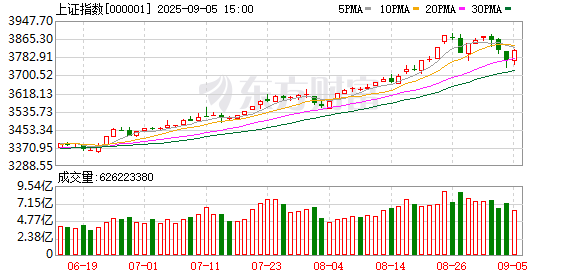

天风证券发布研报称,牛市期间,大盘回调往往在很短的时间内完成,对于2-4周的小级别回撤,可能是一次流畅买入的机会,此时追涨前期强势板块胜率较高,即使在市场最高点追涨,后续也往往能获得正收益。

另一方面,细分板块的超额相对宽基走弱,或许是一种“做排除法”的逃顶信号。当板块在回调时存在负的超额,回调结束后也很难获得正的超额。当前,连续超额的各二级行业,大多数仍未出现超额边际走弱的信号。目前已经出现超额边际走弱的板块有AI应用的游戏,军工板块的航空装备,“反内卷”的风电、玻璃玻纤等。存在少数板块,即使在牛市小回调时超额相对走弱,调整后仍能具备较好的赔率。这样的板块多为周期资源,资源品板块相对成长板块对自身逻辑的定价更“慢”,成长股超额边际走弱时,若没有新的增量逻辑拔估值,便较难二次启动。而资源品板块,逻辑的兑现(即供需结构的预期兑现)仍属于增量的逻辑。

对于2-4周的小级别回撤,可能是一次流畅买入的机会

此时需要思考该追涨前期涨幅靠前的板块还是切换低位板块做补涨。复盘历史上8轮类似的“第一波上涨-平台回撤-第二轮上涨”的区间,分别考虑在大盘最低点和前一轮最高点买入TOP/DOWN20%组别。在市场调整前的最高点买入,即完全“追涨”时,TOP20%组别与DOWN20%组别收益率五五开,但TOP20%组别胜率更高,总能保持正的收益。在市场调整的最低点买入,即精准识别底部的情况下TOP20%组别收益大概率更好。牛市小平台期,追涨胜率较好,即使在市场最高点追涨也往往能获得正收益。

细分板块的超额相对宽基走弱,或许是做排除法的逃顶信号

当板块在回调时存在负的超额,回调结束后也很难获得正的超额。该机构判断这可能是由于该板块已经完成对自身逻辑的定价,即当前的板块价格已经包含对市场的既有逻辑,且后续并无增量的逻辑改变这一点。同样的,若板块在回调期仍能保持较强的超额,那么在后市也往往延续,可以理解为板块的逻辑仍在不断计入价格。“牛市小级别回调时,追涨前期强势板块胜率最高”,其实是存在超额的强势板块继续领涨+超额边际走弱的板块跟随大盘同涨的结果。那么,排除超额边际走弱的板块,可能是“牛市小级别回调”出现时较好的选择。

存在少数板块,即使在牛市小回调时超额相对走弱,调整后仍能具备较好的赔率

这样的板块包括:2009年3-7月的特钢;2015年2-4月的轨交设备;2016年12月-2017年4月的农商行;2017年5-9月的能源金属、小金属、普钢、煤炭开采;2020年11月-2021年1月的化学纤维、农产品加工。

这种回调时弱,调后赔率更优的板块多为周期和资源

该机构认为,回调前上涨除了市场的beta外,预期差来自弱现实和强预期,回调中负超额来自从远期炒作进入现实兑现阶段时的摩擦,回调后的超额来自现实跟上强预期。资源品板块相对成长板块对自身逻辑的定价更“慢”,成长股超额边际走弱时,若没有新的增量逻辑拔估值,便较难二次启动。而资源品板块,逻辑的兑现(即供需结构的预期兑现)仍属于增量的逻辑。