公募FOF业绩大“回血” 年内平均业绩超9%!达到近五年最佳状态

伴随市场回暖,基金中基金(FOF)业绩大“回血”,达到近五年最佳状态。

业内人士表示,未来3年股市或结构性走强,债市则处于超涨高位相对走弱,可择机加大权益资产配置。

最牛涨超45%

公募FOF五年来最佳表现

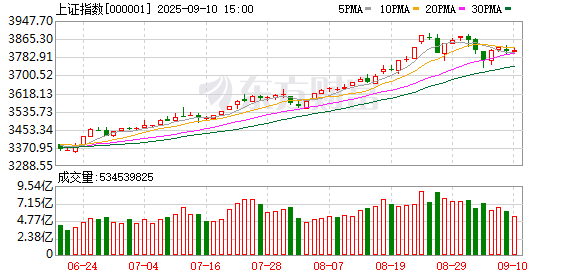

Wind数据显示,截至8月22日,515只公募FOF年内平均业绩达9.41%,仅一只产品收益为负;近40只(只统计初始份额)公募FOF年内累计净值增长率超20%。其中,曾辉管理的国泰优选领航一年持有、国泰行业轮动A以45.49%、39.97%的年内单位净值增幅,暂列第一、第二;工银睿智进取一年A、易方达优势回报A、工银养老2050A、交银智选星光A等业绩均在30%左右。

整体来看,无论是最佳业绩还是整体表现,公募FOF均处于五年来最佳状态。

平安基金基金经理王家萌表示,今年市场对于FOF而言,在资产配置及个基优选等方面均有可观的投资机会。大类资产方面,国内及海外权益市场、黄金等大宗商品都有不错的表现。而国内权益市场赚钱效应提升是主要贡献之一,A股主要宽基指数均录得可观涨幅,资金流入明显。

在整体市场回暖的背景下,主动股基表现亮眼,FOF在个基选择上具备专业能力,通过优选基金进一步提升业绩收益水平。

“FOF多市场的分散投资带来了显著的协同效应。今年以来,A股和港股市场表现较强。此外,政策推动中长期资金入市,叠加全球股市回暖,FOF产品借助权益市场的基金配置实现了净值持续回升。在流动性宽松、资金利率维持低位的环境下,风险资产表现得到提振,进一步强化了FOF在风险收益比上的优势。”交银慧选睿信一年持有混合基金经理刘迪谈道。

国泰基金指出,公募FOF投资正在发生重大变革,从过去传统的选基和静态配置模式,转变为以ETF为主要载体、全攻全守的核心-卫星模式,结构性牛市中聚焦卫星基金(比如行业ETF)将有更好的锐度。

择机加大权益资产配置

近期,“股债跷跷板”效应显著,刘迪认为,当前股债性价比处于中性区间,股票和债券的吸引力相对均衡,尚未出现极端配置信号。具体方向上,优先关注估值处于历史低位或政策支持的科技成长领域。“要根据自身风险偏好动态调整,避免激进切换,稳中求进更适配当前市场环境。”

“国内宏观经济平稳运行,债券的边际上行空间有限;同时,权益市场回暖,风险偏好和微观流动性开始好转,在原有赔率优势的基础上,胜率优势也逐渐上升。从股权风险溢价指标角度,目前权益市场仍具有性价比。短期由于资金驱动带来‘股债跷跷板’效应比较极致,需要注意可能的波动加大及回摆调整。”平安基金基金经理王家萌谈道。

市场逐渐回暖,是否要考虑债转股,增配权益类产品,国泰基金表示,一方面,基于中长周期的超涨-超跌框架,判断股市正从超跌底部走出,未来3年将结构性走强,债市则处于超涨高位相对走弱,因此加大权益资产配置,尤其是“固收+”含权资产是必然选择;另一方面,在多资产配置的模式中,债市资产仍然是占比最大的资产,多资产配置不是简单的指数基金拼盘和简单的静态持有,因此,做好债基的择时波段操作对于全年收益也非常重要。

关注商品、港股、A股的机会

沪指站上3800点,关于如何进行大类资产配置,王家萌认为,从宏观基本面角度,美元降息周期有望开启,使得欧洲、中国获得更有利的条件展开宽货币操作,美国“大美丽法案”以及欧洲重构防务本质都依赖扩财政,全球财政货币可能进入一轮宽松周期,通胀预期难以降低,这些都为国内经济走出底部区间提供了契机。因此,国内制造业为主的权益类资产具有优势,黄金等抗通胀资产也值得配置,部分供给受限的工业大宗商品可以跟踪关注。如果国内经济出现比较明显的复苏,那么债券的配置性价比可能下降。此外,站在资产比较优势角度,国内权益市场相对海外市场在估值等方面仍具备一定的赔率空间。

国泰基金表示,站上3800点,结构性的机会把握更加重要。商品、海外、A股、债券四种底层大类资产中,前三者的机会非常明显,债券要通过择时操作确保基础收益。在美元中长期走弱、美联储降息以及美股可能走弱的大背景下,商品和港股的机会可能会超出市场预期。A股的成长产业群和周期产业群各有机会,成长产业群方面继续关注新材料和新能源产业链,周期产业群方面继续看好金属产业链。整体而言,更倾向于超跌底部回升、具备中长周期增长潜力的行业,对于超涨周期末端、宏大叙事和主要靠估值扩张的行业要保持谨慎。

“沪指站上3800点,要避免对单一赛道过度下注,定期调整股债比例,避免偏离初始风险等级。可通过配置FOF或‘固收+’基金来实现大类资产的合理配比。面对当前火热的市场,更要守底线、控波动、等时间,保持良好的投资心态。”刘迪建议。